Facendo seguito ad una promessa, proseguiamo il percorso intrapreso in quel mondo che Lester Salamon ha indicato come "le nuove frontiere della filantropia". Dopo aver introdotto il cambiamento in atto e aver sottolineato i principali soggetti che popolano questi nuovi spazi, intendiamo accennare agli strumenti più di frequente utilizzati per la “ricerca della leva finanziaria”, vera chiave di lettura del fenomeno in atto e punto di partenza da cui avevamo preso le mosse.

I "nuovi" strumenti della finanza sociale

L’esplosione di una serie di nuovi attori non è avvenuta in un vacuum: come sottolinea Salamon, il proliferare di nuovi soggetti che popolano le nuove frontiere della filantropia e dell’impact investing, si accompagna – e in un certo senso è sostenuto – dall’affiorare di un numero consistente di strumenti attraverso i quali è possibile perseguire al meglio finalità sociali. Infatti, la rivoluzione di cui parla l’autore del corposo volume sulle nuove frontiere della filantropia e sugli investimenti ad impatto sociale non sta avvenendo unicamente sul piano delle forme istituzionali che operano nello “spazio filantropico”, ma riguarda anche gli strumenti che i nuovi attori stanno impiegando per l’avanzamento dei propri obiettivi, di fatto andando a sostituire in una certa qual misura i classici e tradizionali strumenti delle erogazioni. Una serie significativa di nuovi strumenti finanziari e non finanziari viene ora impiegata nell’arena sociale, molti dei quali peraltro per la prima volta in assoluto. Vale la pena sottolineare come gli strumenti che qui interessano sono in ogni caso quelli volti alla sostenibilità economica degli attori operanti nel settore e non tanto quelli che segnano le loro modalità di intervento. L’emersione di meccanismi innovativi per finanziare l’avvio e la crescita di imprese sociali, d’altra parte, corrisponde alle sempre più frequenti riduzioni delle sovvenzioni pubbliche e alla concomitante espansione dei bisogni sociali tra le popolazioni.

Dunque, si può affermare in via preliminare che gli strumenti in discorso non sono “nuovi” nel senso stretto del termine, posto che la maggior parte di essi hanno alle spalle una lunga tradizione nel mondo della business finance e da tempo sono entrati nel novero dei possibili strumenti utilizzabili anche a livello governativo. Ciò che rende attraenti questi strumenti anche nell’ambito della filantropia è la loro capacità di leverage, di portare cioè risorse ulteriori nell’arena delle attività socialmente orientate, in particolare quel tipo (e volume) di risorse controllate da banche, fondi di investimento o fondi pensionistici, compagnie assicurative e high-net-worth individuals. In particolare si deve richiamare la funzione riconosciuta a questo genere di capitali: non si tratta tanto di capitale operativo (o circolante netto), quanto piuttosto di capitale di investimento. Come abbiamo già avuto modo di osservare, mentre il capitale operativo riguarda il capitale che le organizzazioni utilizzano per eseguire le loro operazioni annuali, dunque coprire sostanzialmente i “costi della produzione”, il capitale di investimento, è costituito da quelle entrate che certamente possono contribuire al risultato operativo nel futuro, ma che vanno sostanzialmente a costruire da un lato, capacità e funzionalità organizzative a lungo termine, attraverso l’acquisto di attrezzature, servizi, competenze, e dall’altro, la pianificazione strategica che si prevede necessaria per la sostenibilità e lo sviluppo dell’organizzazione nel lungo periodo.

Chiarito il tipo di capitale necessario e le funzioni a cui è preordinato, si deve anche precisare che l’impiego di strumenti importati dal mondo della business finance nel contesto dell’imprenditoria sociale ha imposto una serie di adattamenti e modifiche. Qui risiede il carattere di novità degli strumenti in discorso: da un lato l’applicazione ad un contesto in precedenza escluso dall’ambito di operatività degli strumenti finanziari più sofisticati, dall’altro le inevitabili “sistemazioni” e “tarature” che si sono dovute realizzare rispetto agli standard tradizionali che caratterizzavano numerosi dispositivi per la raccolta di capitali finanziari. Peraltro, sulla scia di quanto denuncia lo stesso Salamon, si deve ammettere che – almeno sul piano più teorico – molte delle modifiche e degli adattamenti operati non sembrano ancora aver trovato piena legittimazione e comprensione tra gli addetti ai lavori. Per procedere ad una rassegna un po’ analitica ma utile a rendere l’idea della varietà e innovatività degli strumenti in discorso, sembra opportuno concentrarsi sugli strumenti che Salamon qualifica come financial, distinguendoli dunque da quelli nonfinancial, che solo in parte sembrano rappresentativi del fenomeno che va sotto il nome di finanza sociale.

Tra capitale di debito e capitale di rischio

Gli strumenti finanziari che sono divenuti disponibili anche al mondo della filantropia e dell’impresa sociale sono numerosi. Prima di una loro disamina puntuale risulta perciò utile segnalare un quadro generale che consenta di orientarsi: gli strumenti finanziari consistono in particolari operazioni che permettono la raccolta di capitale di investimento, il quale cerca un ritorno a fronte di un rischio che è disposto a correre. La propensione al rischio è un tema decisamente complesso e sempre più al centro di studi marcatamente psicologici. Ciò che qui rileva è la grande distinzione tra capitale di debito e capitale di rischio.

Il capitale di debito è quella porzione del capitale di un’impresa costituita da crediti concessi da soggetti terzi. Rientrano pertanto nel concetto di capitale di debito i prestiti bancari, i mutui, gli scoperti di conto corrente e i prestiti obbligazionari. Il capitale di debito, dal punto di vista del suo investitore è orientato al conseguimento di un rendimento prefissato (interesse) ed esente da incognite, tranne che nel caso di insolvenza dell’impresa. Il capitale di debito è dunque soggetto solo in parte al rischio d’impresa: infatti, in caso di rilevanti perdite, con conseguente avvio della procedura di liquidazione, prima si procede al rimborso dei creditori, e poi, con i mezzi residui (qualora esistenti), si rimborsano i titolari del capitale di rischio.

Il capitale di rischio è invece quella porzione del capitale di un’impresa apportata a titolo di capitale proprio dall’imprenditore (o dai soci nel caso di società). Il capitale di rischio è rappresentativo della partecipazione al progetto imprenditoriale ed è pienamente soggetto al rischio d’impresa. Per tale motivo al capitale di rischio non è associata una remunerazione minima. La remunerazione del capitale di rischio (ad esempio delle azioni) dipende dal risultato di gestione raggiunto, mentre le obbligazioni (capitale di debito) danno diritto al rimborso del capitale e alla corresponsione di un interesse indipendentemente dal risultato di gestione dell’impresa. Per quanto sopra segnalato in riferimento al caso di perdite rilevanti dell’impresa e conseguente avvio della procedura di liquidazione, si afferma che i portatori di capitale di rischio hanno diritti residuali, poiché la loro soddisfazione avviene solo successivamente alla soddisfazione degli altri portatori di capitale.

Ora, gli strumenti che sono emersi nel nuovo mondo dell’impact investing possono in un certo qual modo essere apprezzati secondo la distinzione sopra indicata tra capitale di debito e capitale di rischio. Per la verità si deve in ogni caso considerare come la distinzione non debba essere intesa in maniera eccessivamente schematica (non sempre è possibile qualificare univocamente il capitale di investimento), quanto piuttosto deve essere assunta come rappresentativa di due tipologie di capitali di investimento che sul piano concettuale indicano due possibili estremi, ma sul piano operativo racchiudono tutta una serie di possibili sfumature e accenti che possono caratterizzare la propensione al rischio del capitale investito.

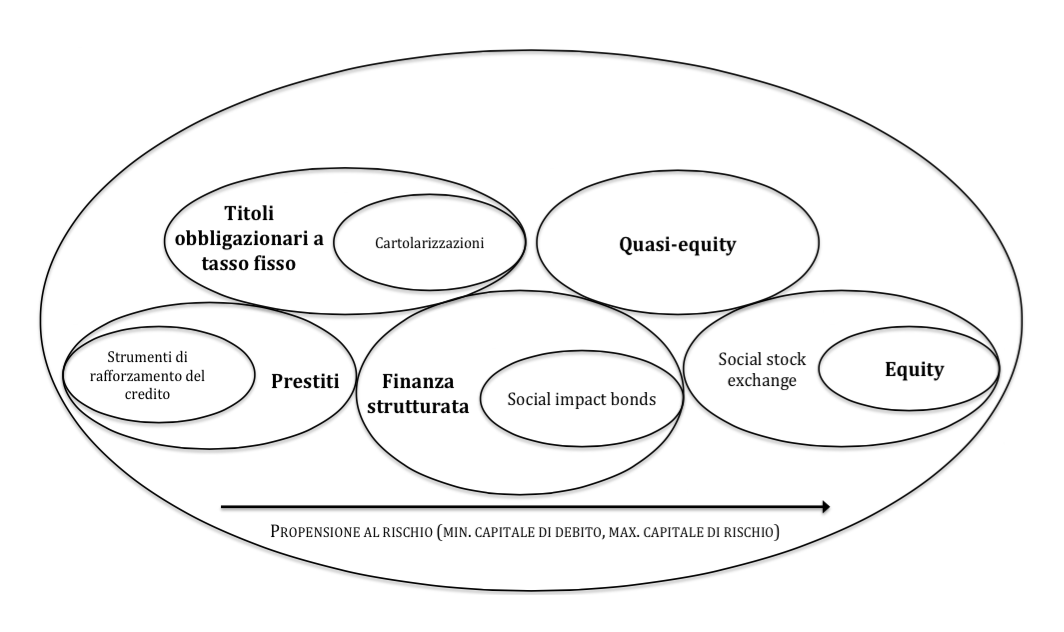

Dunque i concetti di capitale di debito e di rischio, almeno nella logica del discorso che qui si sta svolgendo, assolvono principalmente ad una funzione di orientamento per la realizzazione di una sintetica mappa degli strumenti finanziari emersi nell’ambito della c.d. finanza sociale: alcuni strumenti rappresentano quindi una bassa propensione al rischio dell’investitore che ad essi ricorre, il quale accetta la possibilità di ritorni inferiori a fronte di una serie più o meno ampia di garanzie e tutele; altri strumenti invece consentono di soddisfare investitori che hanno una più elevata propensione al rischio, ossia sono disposti a rischiare di perdere il capitale investito in cambio di ritorni più elevati (si veda figura 1).

Figura 1: strumenti finanziari e "propensione al rischio"

La figura non ha alcuna pretesa di ricostruire una topologia teoricamente valida degli strumenti finanziari, ma intende piuttosto assolvere a finalità illustrative che rendano l’idea della varietà e dei possibili nessi tra i diversi strumenti. Anche la collocazione degli strumenti su una scala di “propensione al rischio” non è pacificamente accettata tra gli studiosi, perché molto dipende dagli aspetti che si ritengono caratterizzare ciascuno strumento, oltre che da elementi legati al contesto di applicazione.

Strumenti che ricorrono al capitale di debito

1. Prestiti

I prestiti sono di gran lunga lo strumento più diffuso tra quelli disponibili per gli investitori sociali. I prestiti avvengono attraverso l’impiego di capitale di debito e il concetto base è abbastanza semplice: un prestatore offre denaro ad un soggetto (mutuatario), che è obbligato a rimborsare il capitale ricevuto, in genere con interessi, o nel corso del tempo (ad esempio con rate mensili) o in un momento futuro. Rispetto ad altre forme di debito, come i titoli obbligazionari, i prestiti tendono ad avere volumi limitati e una durata più breve. Come in parte segnalato più sopra, laddove si è succintamente marcata la differenza tra capitale di debito e capitale di rischio, i prestiti comportano meno rischi rispetto agli investimenti in equity, ma allo stesso tempo implicano ritorni inferiori. In linea generale, i prestiti possono essere garantiti (secured), cioè sostenuti da alcuni asset che il creditore può acquisire qualora il prestito non venisse rimborsato, ovvero non garantiti (unsecured). Nella maggior parte dei casi le imprese sociali hanno patrimoni limitati dal punto di vista dei c.d. tangible assets e ciò significa che raramente sono in grado di offrire garanzie adeguate per i loro debiti: dalle ricerche di Salamon risulta infatti che più della metà degli investimenti a debito nel mondo dell’imprenditoria sociale è unsecured, dunque rispetto alla categoria generale dei prestiti, si tratta di quelli che comportano un maggior rischio. I prestiti possono essere anche “senior” o “subordinati”. Un prestito senior implica che il creditore goda di un diritto di prelazione rispetto a qualsiasi altro pagamento che possa essere richiesto da terzi nel caso in cui il mutuatario non sia in grado di adempiere ai propri obblighi. In un prestito subordinato, invece, il creditore viene soddisfatto solo dopo che siano stati pagati altri creditori. Di conseguenza, i soggetti for-profit che svolgono l’attività di erogare prestiti, tendono a richiedere una posizione senior rispetto il proprio credito, al fine di ridurre il rischio assunto. Da ultimo giova segnalare che i prestiti possono essere agevolati o meno. I prestiti agevolati sono quelli che offrono condizioni flessibili o comunque tolleranti rispetto ai tempi e ai modi del rimborso, di solito prevendendo anche tassi inferiori a quelli di mercato. Tali condizioni flessibili sono generalmente necessarie per le imprese sociali in fase di start up, ma anche per quelle già avviate, a causa della loro frequente mancanza di beni materiali con cui garantire i prestiti ricevuti e le prospettive incerte circa le loro possibilità di successo.

2. Rafforzamenti del credito

A causa della rischiosità connessa agli investimenti in imprese sociali, anche laddove facciano ricorso a capitale di debito, si è dovuto reperire una serie di incentivi che consentissero di attrarre investitori disposti ad accettare i tassi offerti da imprese sociali in fase di avvio, generalmente più bassi di quelli di mercato. Gli strumenti di rafforzamento del credito (credit enhancement) sono sostanzialmente meccanismi volti ad alterare il rapporto rischio-rendimento, con lo scopo di consentire agli investitori privati di ottenere un ritorno adeguato e sufficientemente garantito. In alcuni casi, fondazioni o altri investitori sociali con un orientamento social-impact first, dunque prevalentemente teso a generare benefici in termini sociali piuttosto che ritorni di tipo economico, forniscono sovvenzioni, prestiti subordinati, o addirittura capitale proprio, come base per un capitale di garanzia cui ricorrere nel caso in cui fosse necessario assorbire eventuali perdite. In questo modo si riesce a proteggere gli investitori privati che detengono posizioni di maggiore responsabilità all’interno di un consorzio di investitori, incoraggiando così gli stessi a partecipare con esigenze di ritorno minori.

3. Titoli obbligazionari a reddito fisso

Un’altra classe di strumenti di debito sempre più utilizzata nell’ambito degli investimenti ad impatto sociale è quella dei c.d. titoli a reddito fisso (fixed-income securities). Si tratta essenzialmente di prestiti di notevole entità, con scadenza più lunga di quella generalmente prevista per i prestiti di tipo tradizionale. I titoli obbligazionari a reddito fisso sono di solito venduti attraverso intermediari o banche di investimento che poi li commercializzano a favore di vari tipi di investitori, tra cui fondi pensione, compagnie di assicurazione e high-net-worth individuals. Data l’entità e la loro commercializzazione indiretta, i titoli a reddito fisso, prima di essere offerti al pubblico degli investitori, sono di solito sottoposti a un processo di valutazione particolarmente elaborato. Il tipo più comune di titolo a reddito fisso è un bond a lungo termine, ma Salamon non manca di segnalare come siano stati utilizzati anche notes a più breve termine. I soggetti che ricorrono ai titoli a reddito fisso per raccogliere capitali si impegnano a restituire agli obbligazionisti (cioè coloro che hanno acquistato il titolo) l’importo del capitale ad una scadenza pattuita, mentre gli interessi, noti come coupon, vengono pagati ad intervalli regolari durante la vita del prestito. I detentori delle obbligazioni, o titoli a tasso fisso, se lo ritengono, possono a loro volta vendere tali titoli con i sottostanti diritti ad altri investitori, ad un prezzo che varia in funzione del rapporto tra il tasso cedolare sul titolo e i tassi d’interesse prevalenti sul mercato. Data la loro consistenza e la relativa complessità, i titoli a reddito fisso sono utilizzati più comunemente da istituti piuttosto “maturi”, dotati di flussi di reddito affidabili e in grado di coprire il pagamento delle cedole (i coupon, quindi gli interessi sul capitale). Tra le organizzazioni che svolgono attività a finalità sociale, le università e gli ospedali sono stati i soggetti che hanno più fatto affidamento sull’utilizzo di titoli a reddito fisso, spesso peraltro poggiando su sistemi di rafforzamento del credito in forma di deduzioni o detrazioni fiscali sulle cedole ricevute dagli investitori.

4. Cartolarizzazione

Strettamente collegato ai titoli obbligazionari è uno strumento finanziario rispetto ad essi aggiuntivo o, per certi versi complementare, noto come cartolarizzazione (securitization). La cartolarizzazione è il meccanismo che gli attori dei mercati secondari usano per raggruppare singole ipoteche o altri titoli di debito per poi venderli ad investitori, col fine di generare capitale che i creditori principali possono utilizzare per concedere nuovi prestiti. Come molti dei “nuovi” strumenti che sono affiorati nell’arena della finanza sociale, la cartolarizzazione è stata a lungo utilizzata nell’ambito della finanza tradizionale. La cartolarizzazione è riuscita a farsi strada nel mondo dell’impact investing, nonostante la crisi finanziaria globale affondi buona parte delle proprie radici in tali strumenti. La cartolarizzazione dei crediti è infatti un’operazione finanziaria che consiste nella cessione a titolo oneroso di un portafoglio di crediti, composto anche da centinaia o migliaia di singoli mutui, capace di generare flussi di cassa pluriennali. I crediti vengono ceduti da una o più aziende, titolari dei crediti stessi, ad una società-veicolo che, a fronte delle attività cedute, emette titoli negoziabili da collocarsi sui mercati finanziari. Le operazioni necessarie per stabilire i prezzi dei titoli garantiti da questi portafogli di prestiti sono naturalmente molto complessi, perché devono essere fatte precise valutazioni circa la rischiosità e la probabilità dei ritorni sottostanti sulla base della maturità dei crediti, devono altresì essere considerati i tassi di interesse, la probabilità che il capitale principale sia ripagato e l’insieme di questi dati in relazione alle condizioni generali del mercato. Date le incertezze tradizionalmente inerenti gli investimenti ad impatto sociale, la cartolarizzazione ha fatto progressi lenti in questo campo e comunque precedentemente la crisi, subendo una comprensibile battuta di arresto negli ultimi anni.

Strumenti che ricorrono al capitale di rischio o "equity investments"

Ancora più interessante della cartolarizzazione per le organizzazioni sociali è lo strumento degli investimenti di capitale di rischio, o equity. I prestiti che sottostanno ai titoli obbligazionari e alle cartolarizzazioni, dopotutto, devono essere rimborsati con gli interessi, mentre gli investimenti in equity, non comportano tale obbligo. Gli investimenti in equity prendono generalmente la forma del trasferimento di quote di proprietà di un’impresa ad un investitore, a fronte dei capitali da questo apportati. Dunque, rispetto al caso in cui sia offerto capitale a debito, l’organizzazione che beneficia di investimenti in equity non ha l’obbligo giuridico di rimborsare l’importo investito o di pagare gli interessi. Gli investitori in equity di solito investono nelle organizzazioni che ritengono in crescita e quindi si aspettano di ricevere dividendi distribuiti sulla base degli utili realizzati e/o del capitale guadagnato dalla vendita dell’organizzazione o di alcune loro quote. Ovviamente, se l’impresa non paga dividendi o non raggiungerà determinati obiettivi che consentano di renderla appetibile per eventuali acquirenti, l’investitore di capitale di rischio può perdere il proprio investimento. Investimenti in equity comportano quindi un più alto rischio rispetto al debito e pertanto, in genere, richiedono rendimenti più elevati.

Storicamente, il finanziamento mediante capitale di rischio è stato meno comunemente utilizzato da organizzazioni a finalità sociale. Uno dei motivi per l’utilizzo tradizionalmente limitato del capitale di rischio in ambito di impresa sociale è che molte organizzazioni, in quanto senza scopo di lucro, sono soggette al divieto legale di cedere quote di proprietà o distribuire gli utili. Per di più, anche qualora si trattasse di una organizzazione a fini di lucro (o con limitazioni al principio di non redistribuzione degli utili), bisogna riconoscere che le imprese sociali richiedono tempi significativi prima di poter raggiungere un livello “produttivo” tale da generare profitti, dunque anche in tal caso risultando poco appetibili per eventuali investitori. Tuttavia, il recente aumento di imprese sociali formatesi secondo canoni giuridici ed organizzativi del mondo profit, che possono assumere le vesti di cooperative o altre forme analoghe che hanno posto al centro dell’attenzione degli studiosi il fenomeno delle c.d. hybrid organizations (Eldar 2014), ha dato luogo al crescere di investimenti di capitali di rischio e al costituirsi di fondi di equity.

La maggior parte di questi investimenti assume la forma del private equity, ossia, investimenti in aziende che non sono quotate in mercati regolamentati aperti al pubblico. Piuttosto, gli investimenti vengono gestiti in una dimensione privata, spesso appunto attraverso fondi di investimento, cresciuti significativamente negli ultimi anni. È utile osservare che gli investimenti in equity, intesi in senso ampio e quindi ricomprendendo anche il capitale di rischio investito in mercati secondari, possono dar luogo a diverse tipologie di relazioni tra soggetti investitori e imprese sociali destinatarie dell’investimento. A tal proposito è qui sufficiente rammentare come le azioni di una società acquistate over-the-counter o sui mercati secondari possono essere ordinarie, privilegiate o convertibili. Queste varie forme di equity offrono agli investitori diversi diritti di proprietà che eventualmente nel tempo possono mutare e crescere (ad esempio mediante la conversione di azioni di risparmio in azioni ordinarie), consentendo quindi una modulazione del coinvolgimento nella governance dell’impresa e dunque un accesso differenziato ai guadagni che un’impresa è in grado di generare. Maggiori sono le incertezze che circondano l’attività di impresa e maggiori saranno le richieste di questi diritti da parte degli investitori. Poiché l’equity non fornisce alcuna garanzia sul rendimento, i soggetti che ricorrono a questa tipologia di investimento in genere svolgono con elevata attenzione la valutazione delle capacità aziendali e rivendicano con forza diritti di rivedere le decisioni assunte dai board dell’impresa.

Social stock exchange, finanza strutturata e quasi-equity

È poi intuitivo il fatto che gli equity investments non siano sempre disponibili per le imprese sociali, in particolare per quelle più “giovani”. Peraltro, nell’ambito delle imprese sociali, i tempi più lunghi per il raggiungimento di una redditività affidabile, si traducono in una maggiore durata della fase di start up, con la conseguenza di mantenere “troppo giovani” molte imprese anche da tempo avviate. Inoltre, giova ribadire che la natura senza scopo di lucro di numerose imprese sociali implica, da un punto di vista giuridico, che non possano cedere azioni di proprietà a potenziali investitori o distribuire profitti in forma di dividendi. Infine, anche laddove si investisse in imprese sociali alle quali è consentito dividere gli utili tra i propri soci, gli investitori avrebbero comunque il problema relativo all’assenza di un mercato per le azioni detenute, nel caso volessero procedere ad un disinvestimento, cioè uscire dalla partecipazione nell’impresa sociale. Ciò detto, si deve tuttavia riconoscere che molte imprese a finalità sociale hanno comunque bisogno di capitale di rischio sia per iniziare che per espandersi. Secondo Salamon è questa la ragione per la quale nell’ambito della filantropia e dell’impact investing sono emerse una serie di particolari innovazioni.

Una di queste è la creazione di mercati secondari appositi, veri e propri “social stock exchanges”. Tali “borse sociali” offrono un mercato ragionevolmente affidabile attraverso il quale gli investitori possono uscire da investimenti di capitale di rischio in imprese sociali, senza costi di transazione troppo onerosi. I social stock exchanges assumono peraltro una propria soggettività ed è questo il motivo per cui si erano già citati quando ci siamo occupati dei protagonisti delle nuove frontiere della filantropia, ossia – per dirla con Salamon – i nuovi attori. Tuttavia, a riprova della complessità del tema nel quale stiamo cercando di introdurci, nella prospettiva degli investitori sociali, questi soggetti sono al tempo stesso strumenti di una attività finanziaria che prende sempre più piede nel mondo del sociale e della filantropia, posto che va a stemperare le forti asimmetrie informative e la prevalente illiquidità caratterizzanti il mercato dell’impact investing.

Un’altra innovazione, che Salamon non manca di segnalare, riguarda l’uso di strumenti di finanza strutturata che raccoglie differenti forme di finanziamento in una singola operazione complessa, con l’attenuazione dei rischi per gli investitori di equity grazie ad altre risorse che si costituiscono come sovvenzioni o prestiti, proprio al fine di assorbire il rischio iniziale di perdite. Peraltro, relativamente alla finanza strutturata, si potrebbe in un certo senso osservare che almeno sul piano teorico non sarebbe fuori luogo far rientrare in questo strumento, invero eccessivamente ampio per essere considerato tale, anche quello dei social impact bonds. Infatti, se con il termine “finanza strutturata” si ricomprendono tutti gli accordi finanziari avanzati, pubblici o privati, che servono a rifinanziare e proteggere efficientemente attività economiche in grado di generare profitti oltre quanto siano in grado di fare forme convenzionali di finanza classica (di debito e di rischio), con lo scopo di abbassare il costo del capitale e mitigare i costi relativi alla scarsa liquidità dell’investimento (Jobst 2007), allora – come si vedrà a breve – anche i social impact bonds potrebbero appartenere a tale categoria concettuale.

Tuttavia, uno degli sviluppi più interessanti che si potrebbe annoverare nel campo degli investimenti di capitale di rischio a finalità sociale, anche se presenta caratteristiche tali da poterlo ugualmente considerare appartenente agli investimenti di capitale di debito, è il crescente uso di varie forme di quasi-equity. Si tratta infatti di forme di debito o di accordi di royalty, il cui rendimento ha un profilo simile a quello dell’equity: uno dei possibili sistemi di finanziamento quasi-equity è quello di un investitore che riceve una quota del fatturato dell’impresa sociale o di un suo programma specifico a fronte dell’apporto di capitale di debito (mediante prestiti o titoli obbligazionari). In altri termini, un investimento quasi-equity consente ad un investitore di beneficiare di futuri ritorni attraverso il pagamento di una royalty stabilita in percentuale rispetto ai flussi di cassa o al reddito anziché ai profitti, posto che – come più volte detto – le organizzazioni operanti nell’ambito sociale non sono strutturate per ottenere utili e per distribuirli, né dal punto di vista giuridico né da quello del modello di business assunto. In ogni caso, l’investitore potrebbe non ottenere alcun guadagno se l’organizzazione che finanzia non risulta essere sufficientemente performante. Questo aspetto è ciò che lega il quasi-equity all’equity più convenzionale, pur non richiedendo al tempo stesso che l’impresa ceda proprie quote.

Un altro strumento particolarmente innovativo che è affiorato nell’ambito della finanza sociale e che segue la linea “ibrida” dei precedenti è quello conosciuto come social impact bond. Questo strumento consiste nella possibilità di finanziare servizi sociali a carattere preventivo che in ultima analisi si traducono in un risparmio sul medio-lungo termine per il settore pubblico ma che di per sé farebbero fatica ad attrarre capitali utili per far fronte ai propri costi prima della realizzazione dei detti risparmi.

In sostanza i social impact bonds realizzano il loro obiettivo monetizzando i futuri risparmi per il settore pubblico derivanti dalla implementazione di determinate attività a finalità sociale, utilizzando tali risparmi, o parte di essi, per attrarre investitori privati intenzionati a farsi carico del rischio connesso al finanziamento del c.d. upfront capital necessario per l’erogazione di servizi, a fronte di un ritorno più o meno garantito, ricavato dai risparmi generati e verificati al termine della durata del social impact bond. I social impact bonds, si è avuto modo di segnalarlo più volte e in più sedi, non sono veri e propri bond, cioè titoli obbligazionari, ma piuttosto – analogamente al quasi-equity – una mescolanza di capitale di rischio e di debito. Infatti, come nel caso dell’equity, i social impact bonds generano un ritorno per gli investitori solo nel caso in cui le attività sostenute finanziariamente raggiungano determinate soglie di performance. Nel caso in cui invece, determinati livelli di prestazione non fossero raggiunti, gli investitori rischiano di perdere il proprio capitale investito, tutto o parte di esso, e senz’altro non avranno alcun ritorno aggiuntivo. In ogni caso, come per gli investimenti di capitale di debito, i social impact bonds hanno una durata limitata e prestabilita, oltre ad un tetto massimo per il ritorno realizzabile dagli investitori.

Alla completa descrizione di Salamon, sembra opportuno ribadire quanto già sinteticamente segnalato a proposito della finanza strutturata: la nozione più comune di finanza strutturata consente di assumere tale concetto, peraltro vasto e differenziato al suo interno, come genere rispetto al quale i social impact bonds, molto simili ad operazioni complesse di project finance, costituirebbero una specie (Pasi 2014).

Per concludere

In sintesi si può sottolineare come il tratto caratteristico delle nuove frontiere della filantropia, in particolare con riguardo al numero e alle forme degli strumenti finanziari disponibili, sia un elevato livello di entropia, d’altra parte conseguente all’impiego di molte energie volte alla ricerca di un cambiamento tanto indispensabile quanto delicato. Sebbene la rassegna offerta da Salamon sia ad una prima lettura completa, si deve anche segnalare tutta la difficoltà derivante dal trattare congiuntamente due fenomeni che sino a poco tempo fa vivevano a significativa distanza l’uno dall’altro. La distanza tra il mondo del “sociale” e quello della business finance si rende evidente – almeno sul piano del dibattito pubblico – attraverso l’uso di differenti linguaggi e diverse categorie concettuali.

Risulta quindi chiaro ciò di cui c’è bisogno. Sarà necessario compiere un ulteriore sforzo per approfondire gli sviluppi della finanza sociale, perlomeno su due fronti: da un lato occorre che chi si occupa di impresa sociale acquisisca familiarità anche sul piano teorico con linguaggio e logiche della finanza tradizionale; dall’altro è necessario sviluppare una analisi critica delle esperienze in corso, raccogliendo in particolare dati rilevanti a valutare benefici e svantaggi (non solo di tipo strettamente economico) degli strumenti utilizzati.

Sicuramente occorre poi riprendere il tema della finanza strutturata come aspetto centrale delle dinamiche in atto alle frontiere della filantropia. Sebbene Salamon consideri la finanza strutturata come uno strumento piuttosto che come un concetto, la finanza strutturata è un concetto chiave per capire a quale tipo di evoluzione stiamo assistendo. Infatti, l’affermarsi di logiche derivanti dalla finanza strutturata nell’ambito di servizi sociali consente di affermare che la finanza sociale non è appena un fenomeno che si accompagna alla inevitabile evoluzione del mondo della filantropia, ma è innanzitutto un tentativo per la sostenibilità dei sistemi di welfare contemporanei. D’altra parte, nella prospettiva di public policy analysis e dei possibili policy tools da impiegare, la finanza strutturata è il corrispettivo finanziario del concetto di co-produzione, linea strategica per il perseguimento – sul piano sociale – dell’innovazione, i cui rischi si aggiungono ai “vecchi” e debbono essere assieme a questi distribuiti in modo più efficiente ed efficace.

Riferimenti

Jobst A., (2007), A primer on structured finance, Journal of Derivatives and Hedge Funds, Vol. 13, No. 3 (ICFAI Journal of Risk Management, 2007)

Salamon L. (2014), New Frontiers of Philanthropy. A Guide to the New Tools and Actors Reshaping Global Philanthropy and Social Investing, Oxford University Press

Eldar O. (2014), The Role of Social Enterprise and Hybrid Organizations, Yale Law & Economics Research Paper No. 485

Pasi G. (2014), Challenges for European Welfare Systems. A Research Agenda on Social Impact Bonds, Review of Applied Socio-Economic Research, Vol. 8 (2), pp. 141-151.

Potrebbe interessarti anche:

La rivoluzione alle frontiere della filantropia

Il versante soggettivo: istituzioni e attori protagonisti della finanza sociale

Se l’innovazione sociale costringe a ripensare processi di policy-making

La finanza salverà il welfare?

Fondazione bancarie e social impact bonds, quale nesso?