Il 7 gennaio su Corriere Buone Notizie è stata pubblicata un’inchiesta sull’educazione finanziaria in Italia curata da Percorsi di secondo welfare. Nell’articolo che segue, Paolo Riva descrive la situazione del nostro Paese e le misure messe in campo da soggetti privati e pubblici per migliorare le competenze dei cittadini; qui invece potete leggere il commento di Luca Cigna, che indica gli ambiti su cui occorrerebbe intervenire per migliorare (anche) la saluta del nostro sistema di welfare.

L’ultima in ordine di tempo, è la crisi della Popolare di Bari. Ma prima c’erano state quelle di Banca Etruria, Banca Marche, Carife, Popolare di Vicenza e Veneto Banca, solo per citare le più recenti. In Italia negli ultimi anni, anche per le conseguenze della grande recessione, i crac bancari sono stati numerosi e hanno coinvolto migliaia di risparmiatori e investitori. Sono vicende complesse, nelle quali si sono intrecciate questioni economiche, finanziarie e politiche. Ma in più di un caso hanno rivelato anche il gran bisogno di educazione finanziaria che esiste nel nostro Paese: con poche competenze gestire i propri soldi diventa più difficile.

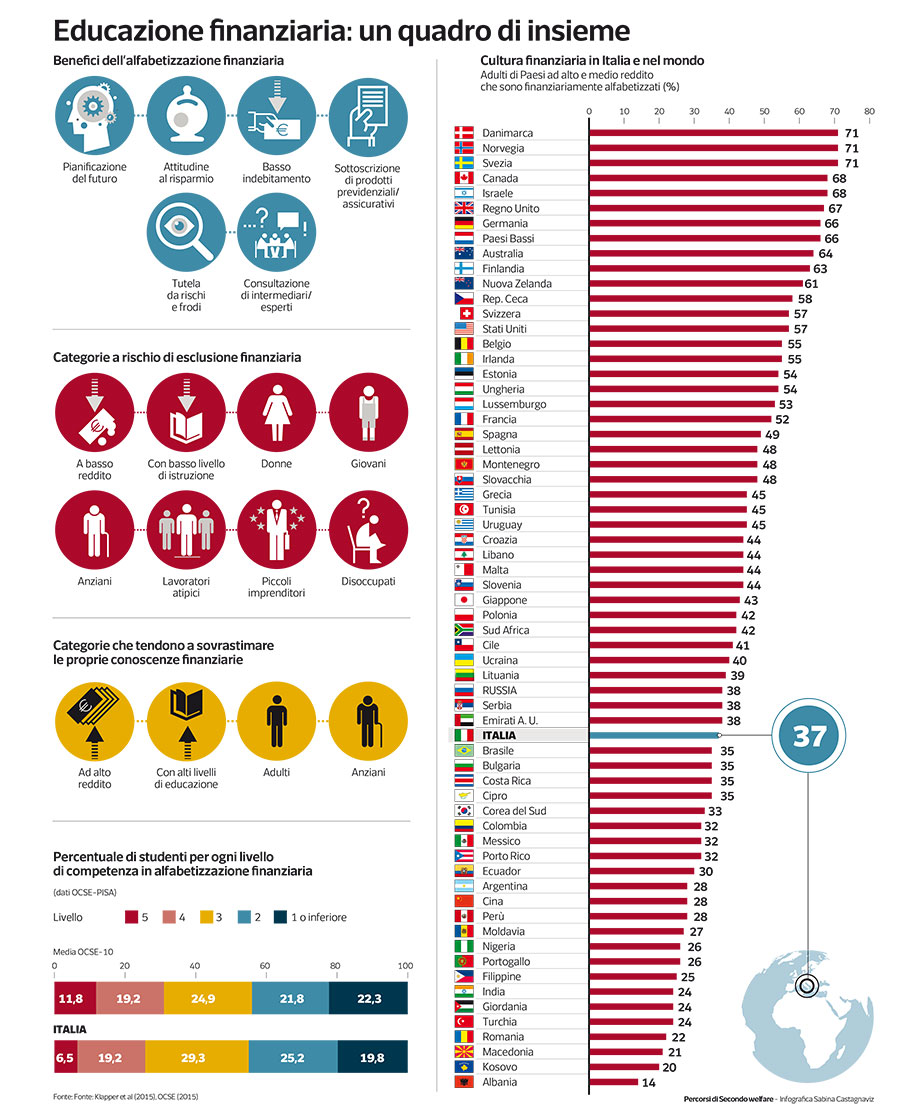

«Rispetto alla media internazionale gli italiani mostrano un grave ritardo nell’apprendimento di nozioni e abilità economico-finanziarie, collocandosi all’ultimo posto tra i Paesi Ocse e al penultimo tra quelli del G20»: lo spiega Lorenzo Bandera, ricercatore del Laboratorio Percorsi di secondo welfare che al tema ha dedicato un intero capitolo nel proprio ultimo rapporto. Nella pubblicazione si sottolinea come, oggi molto più che in passato, i cittadini si trovino ad affrontare scelte economiche e finanziarie complesse, dalla gestione dei risparmi e del debito fino all’acquisto di pacchetti assicurativi e previdenziali. «L’educazione finanziaria – riprende Bandera – fornisce alle persone gli strumenti utili per destreggiarsi in un’economia globale complessa e in mutamento, educandole al corretto uso del denaro». In sua assenza i rischi aumentano, soprattutto per alcune fasce di popolazione: anziani e giovani, donne, persone con basso reddito e basso livello di istruzione. Secondo Standard & Poor’s nel 2014 un italiano su tre non era in grado di leggere un estratto conto o di distinguere tra le diverse forme di mutuo.

Eppure gli interventi di educazione finanziaria esistono: in tutto il Paese gli enti che se ne occupano sono circa 260 per un totale di 10mila progetti. Uno di questi è Io&Rischi, promosso dalla Fondazione Forum Ania-Consumatori, di cui Giacomo Carbonari è segretario generale. «Educazione e conoscenza sono stati fin da subito uno dei temi di interesse sia per l’Associazione italiana fra le imprese assicuratrici sia per le organizzazioni dei consumatori con cui abbiamo un dialogo strutturato», spiega. Dal 2010 a oggi il progetto ha coinvolto 2.277 scuole secondarie di primo e secondo grado in tutta Italia, per un totale di 150mila alunni. «Avere clienti capaci di usare al meglio i prodotti assicurativi – riprende Carbonari – fa bene a tutti. L’educazione è un driver di sviluppo per il mercato. L’offerta risente della mancanza di clienti consapevoli». Gli attori che propongono azioni di educazione finanziaria sono tanti e diversi. A impegnarsi sono anche banche, associazioni, università. E a beneficiare dei loro interventi non sono solo gli studenti ma anche altri segmenti di popolazione. Come gli anziani, cui si è rivolto il progetto europeo «Finkit – Non è mai troppo tardi» che grazie al Cerp – Collegio Carlo Alberto ha organizzato percorsi di educazione previdenziale per la terza età. O come i migranti, a cui il Museo del risparmio di Torino propone lezioni base per gestire il bilancio famigliare.

Il problema, si legge ancora nel Rapporto di Percorsi di secondo welfare, è che «l’offerta di educazione finanziaria è ancora frammentata e poco efficace»: gli interventi sono troppi e poco coordinati e, nella maggior parte dei casi, manca una valutazione del loro impatto. In un contesto del genere il ruolo del pubblico diventa ancor più importante. Il Ministero dell’Istruzione lavora sul tema da oltre un decennio. «Facendo dei progetti di educazione alla legalità – spiega Giovanna Boda, direttrice generale per lo Studente, l’integrazione e la partecipazione – ci siamo accorti che sia gli alunni sia i docenti avevano un forte bisogno anche di educazione finanziaria». Nel 2007, assieme alla Banca d’Italia, il Miur ha lanciato il progetto sperimentale «Educazione finanziaria nelle scuole» che dal 2015 è diventato un’attività strutturale proposta a tutti gli istituti del Paese e capace oggi di coinvolgere circa 115mila minori per anno scolastico.

Secondo Boda è anche grazie a iniziative come queste che l’Italia è arrivata finalmente a dotarsi nel 2017 di una legge sull’educazione finanziaria e, l’anno successivo, di una «Strategia nazionale per l’Educazione finanziaria, assicurativa e previdenziale» (www.quellocheconta.gov.it). Realizzata dai Ministeri di Economia, Sviluppo economico e Istruzione, la strategia potrebbe essere lo strumento giusto per superare la frammentazione denunciata da Percorsi di secondo welfare e seguire quella strada che l’Ocse raccomanda di intraprendere già dal 2005. Nel frattempo sembrano iniziare a intravedersi i primi frutti del lavoro fatto, soprattutto con i più giovani. Secondo il rapporto Ocse-Pisa 2015 le competenze degli studenti italiani in materia di educazione finanziaria sono cresciute rispetto al 2012, attestandosi poco sotto la media dei Paesi Ocse. Se i miglioramenti continueranno lo si saprà presto: i risultati di una nuova rilevazione sono attesi già nel 2020.

Questo articolo è pubblicato su Buone Notizie del 7 gennaio 2020 ed è stato realizzato nell’ambito della collaborazione tra Percorsi di secondo welfare e il settimanale del Corriere della Sera.